Документы Для Применения Усн

«Крот – Скандинавские кроссворды» - страница 1 «Крот – Скандинавские кроссворды» - страница 2 «Крот – Скандинавские кроссворды» - страница 3. Кроссворды скандинавские скачать. Бесплатные скандинавские кроссворды (сканворды) с ответами для разгадывания онлайн. Небольшие сканворды которые Вы можете разгадывать. Скандинавские кроссворды разгадать онлайн. 1-ые сканворды появились довольно издавна. 1-ый макет данной утехи был отыскан в 1868 году,. На страницах нашего сайта вы можете решать скандинавские сканворды, классические кроссворды, а также японские кроссворды в режиме «онлайн»,. Скандинавские кроссворды (сканворды) с ответами для разгадывания онлайн. Сборник небольших бесплатных сканвордов. Разгадывайте онлайн.

. налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;. налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности. Однако, с 1 января 2015 г. Для индивидуальных предпринимателей, применяющих УСН, установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с п. 378.2 НК РФ (п. 4;.

- Документы Для Применения Усн 2017

- Усн Налоги

- Документы Для Применения Усн 2018

- Документы Для Применения Усн Необходимо Выполнение Определенных Условий

налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом). Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения. При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с суммы доходов. Законами субъектов РФ ставка может быть снижена до 1%. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%.

В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов.

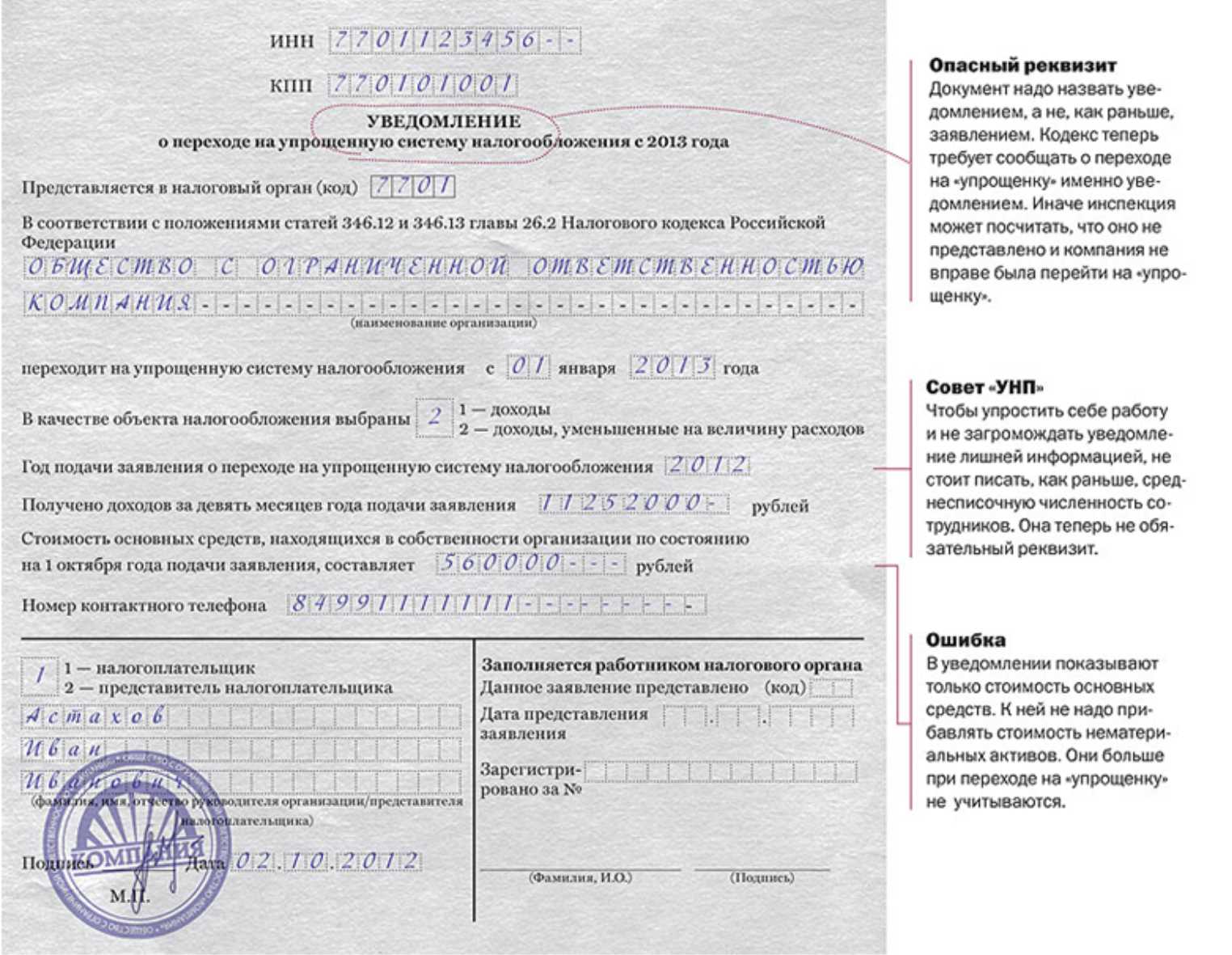

Наличие в числе контрагентов иностранных организаций и физических лиц права на применение УСН не лишает. Источники: Налоговый кодекс РФ в 2018. Если хотите перейти на упрощенную систему налогообложения, в комплект документов включите и заявление о переходе на упрощенку. В течение 5 дней налоговая должна зарегистрировать вас как ИП или дать отказ. Уведомление о возможности применения УСН. Для получения. Подборка наиболее важных документов по вопросу Условия применения УСН нормативно-правовые акты формы статьи консультации экспертов. Как без ошибок заполнить документы и отчеты. Для применения УСН с начала года изменения.

Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий. Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п.

Период действия этих налоговых каникул - по 2020 г. При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов:. Налоговой базой при УСН с объектом « доходы» является денежное выражение всех доходов предпринимателя. На УСН с объектом « доходы минус расходы» базой является разница доходов и расходов.

Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены. Доходы и расходы определяются нарастающим итогом с начала года.

Для налогоплательщиков, выбравших объект « доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода. 3 Платим налог по итогам года. Организации - не позднее 31 марта года, следующего за истекшим налоговым периодом.

Документы Для Применения Усн 2017

Индивидуальные предприниматели - не позднее 30 апреля года, следующего за истекшим налоговым периодом Если последний день срока уплаты налога (авансового платежа) выпадает на выходной или нерабочий праздничный день, перечислить налог плательщик обязан в ближайший следующий за ним рабочий день. Способы уплаты:. Через банк-клиент. Квитанция для безналичной оплаты Подача декларации Порядок и сроки представления налоговой декларации Налоговая декларация предоставляется по месту нахождения организации или месту жительства индивидуального предпринимателя. Организации - не позднее 31 марта года, следующего за истекшим налоговым периодом.

Усн Налоги

Индивидуальные предприниматели - не позднее 30 апреля года, следующего за истекшим налоговым периодом «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме (зарегистрирован в Минюсте России № 41552) утверждены форма налоговой декларации и порядок ее заполнения. При задержке подачи декларации на срок более 10 рабочих дней могут быть приостановлены операции по счету (заморозка счета ). Опоздание со сдачей отчетности влечет за собой штраф в размере: от 5% до 30% суммы неуплаченного налога за каждый полный либо неполный месяц просрочки, но не менее 1000 руб. Задержка платежа грозит взысканием пеней.

Размер пени рассчитывается как процент, который равен 1/300 ставки рефинансирования, от перечисленной не в полном объеме либо частично суммы взноса, либо налога за каждый день просрочки. За неуплату налога предусмотрен штраф в размере от 20% до 40% суммы неуплаченного налога. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения.

При этом налог уплачивается не позднее сроков, установленных для подачи налоговой декларации. То есть налог уплачивается не позднее 25 числа месяца, следующего за месяцем, в котором налогоплательщик прекратил применение УСН. (, ) Какой порядок уведомления налогового органа о переходе налогоплательщика на иной режим налогообложения в связи с утратой права на применение УСН?

Налогоплательщик (организация, индивидуальный предприниматель) в случае утраты права на применение УСН в отчетном (налоговом) периоде уведомляет налоговый орган о переходе на иной режим налогообложения путем подачи в течение 15 календарных дней по истечении того квартала, в котором он утратил данное право. Сообщения об утрате права на применение упрощенной системы налогообложения» (рекомендованная форма № 26.2-2.) (;. Какой порядок уведомления налогового органа о желании налогоплательщика, применяющего УСН, перейти на иной режим налогообложения? По собственному желанию налогоплательщик (организация или индивидуальный предприниматель), применяющий УСН, вправе перейти на иной режим налогообложения с начала нового календарного года, уведомив (рекомендованная форма № 26.2-3 'Уведомление об отказе от применения упрощенной системы налогообложения'- Уведомление.) об этом налоговый орган в срок не позднее 15 января года, в котором он предполагает применять иной режим налогообложения. При этом если такое уведомление не представлено, то до конца наступившего нового календарного года налогоплательщик обязан применять УСН. Ваш регион был определен автоматически.

Документы Для Применения Усн 2018

Документы Для Применения Усн Необходимо Выполнение Определенных Условий

Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы. На территории города Москвы применение упрощенной системы налогообложения регулируется следующими документами: в соответствии с главой 26.2 Налогового кодекса Российской Федерации на территории города Москвы установлена налоговая ставка в размере 10 процентов для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, и осуществляющих следующие виды экономической деятельности:.